Как можно в Европе выпустить ценные бумаги для розничных инвесторов?

Гармонизованное (до определенной степени) европейское законодательство устанавливает единообразные защитные правила, регулирующие выпуск ценных бумаг и финансовых инструментов для обычных, розничных инвесторов.

Основным документом, который регулирует эмитентов ценных бумаг в Европейском Союзе, является Prospectus Regulation (Правила о проспектах). Этот документ устанавливает, что любое предложение ценных бумаг в ЕС, кроме попадающего под одно из исключений, должно сопровождаться согласованием проспекта эмиссии (prospectus) с национальным регулятором в соответствующей стране ЕС.

Постараемся не запутаться

До выхода последней редакции Prospectus Regulation в Европейском Союзе, подобно США и многим другим странам, существовало разделение на публичное предложение ценных бумаг (public offer) и частное размещение (private placement).

К частному размещению не применялись многие защитные правила: считалось, что частное размещение в любом случае не может быть массовым, а поэтому не могут нанести существенного вреда. Для публичных размещений требовалось согласование проспекта эмиссии, в то время как для частных было достаточно составления (но не согласования с регулятором) меморандума частного размещения (private placement memorandum).

В нынешней редакции правил понятие частного размещения отсутствует в принципе. (Кому интересно, очень хорошая академическая статья по этому вопросу — ссылка). Теперь в вопросе, нужно ли согласовывать проспект выпуска ценных бумаг, важно не то, каким образом размещаются ценные бумаги, а то, попадает ли их размещение под одно из исключений из правил или нет.

Отметим, что несмотря на то, что в теории все национальные нормы относительно рынка ценных бумаг в странах ЕС должны быть гармонизованы, в ряде стран концепция частного предложения (размещения) ценных бумаг до сих пор используется в регулирующих нормах. Поэтому планируя выпуск ценных бумаг в Европе, нужно помимо общих норм ЕС еще и ориентироваться на национальное законодательство страны выпуска.

Правило и исключения

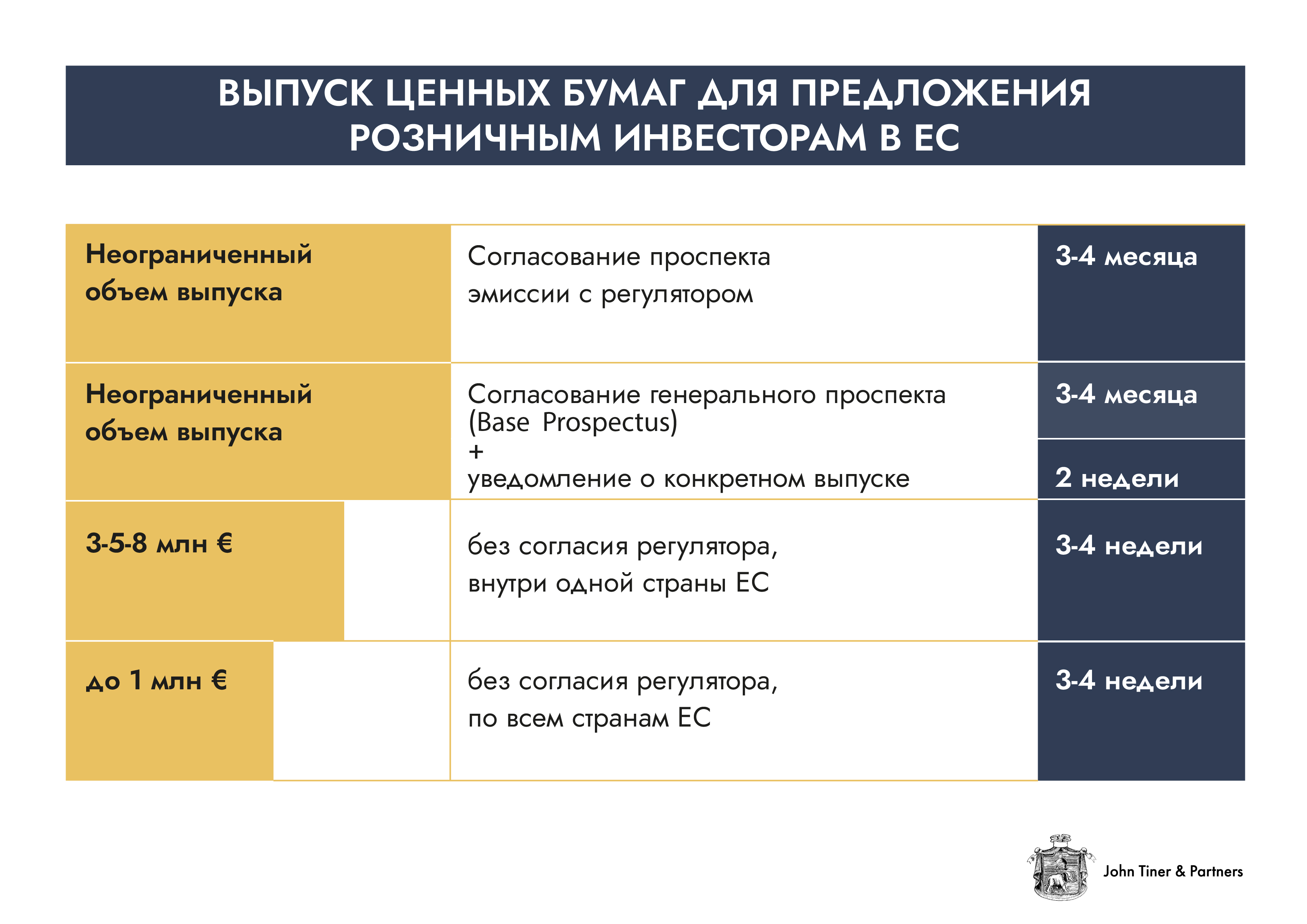

Prospectus Regulation устанавливает обязанность всех эмитентов, выпускающих ценные бумаги, составить, согласовать с регулятором и опубликовать проспект эмиссии. Содержание проспекта достаточно подробно регламентируется.

Законодательство Европейского Союза предусматривает ряд исключений из указанного правила.

Первое исключение — проспект не нужен, если число розничных инвесторов, которым предлагаются ценные бумаги, не превышает 150 на каждую страну Европейского Союза.

Второе исключение — проспект не требуется при выпуске ценных бумаг с объемом привлекаемых средств во всех странах Европейского Союза не больше 1 миллиона € в течение 12 месяцев. При этом страны ЕС могут отдельно предусматривать другие требования по «прозрачности» этих ценных бумаг (например, составление и раскрытие менее объемного документа, чем проспект).

Третье исключение — каждая страна ЕС может установить повышенный лимит для розничных выпусков без согласования проспекта эмиссии с общим объемом инвестиций в один выпуск до 8,000,000 € за 12 месяцев. Такие нерегулируемые выпуски, по общему правилу, могут публично предлагаться только внутри соответствующей страны. Несмотря на то, что требование проспекта для таких выпусков отменено директивой ЕС, на национальном уровне могут устанавливаться другие требования (в любом случае менее обременительные, чем составление проспекта). Сводная таблица этих требований по странам приведена по этой ссылке.

Проспект эмиссии также можно не составлять, если выпуск ценных бумаг размещается через лицензированную краудфандинговую платформу, с соблюдением максимально разрешенного объема на один выпуск. Такие платформы действуют не во всех странах, а принятие в ЕС гармонизующего законодательства только планируется.

Прочие исключения (их много) в основном относятся к деятельность крупных институциональных операторов инвестиционного рынка, далеки от темы этого сайта и поэтому не рассматриваются.

Эмиссионные платформы с базовым проспектом

Поскольку составление и согласование проспекта эмиссии на выпуск бумаг в любом случае занимает длительное время (как правило, 3-4 месяца), некоторые инвестиционные компании предлагают услугу по оформлению вашего выпуска через специально созданные ими эмиссионные платформы с заранее одобренным «базовым» проспектом (Base Prospectus).

Как это работает?

Инвестиционная компания регистрирует в одной из стран Евросоюза или Европейской Экономической Зоны (EEA: European Economic Area) подконтрольное себе открытое акционерное общество и обращается к местному регулятору за одобрением проспекта эмиссии структурированных инструментов или облигаций на общую сумму в столько-то миллиардов евро.

Согласно проспекту, в рамках этой суммы ОАО-эмитент может выпустить любые ценные бумаги определенных наименований (таких наименований может быть много, главное, чтобы они были одного типа — например, долговые или структурированные).

Если вам необходим быстрый выпуск облигаций или структурного продукта, привязанного к определенному базовому активу (например, динамическому портфелю ценных бумаг), вам будет предложено оформить базовый актив на такое эмиссионное ОАО, а оно в свою очередь выпустит «под» этот актив отдельную серию ценных бумаг.

Обязательства по выпускаемым ценным бумагам при этом будут привязаны к соответствующему активу и ограничены им. Владельцы других ценных бумаг, выпускаемых через ту же эмиссионную платформу, не смогут претендовать на «ваши» активы.

Регулятору при этом подается не отдельный проспект, а лишь «окончательные условия» (Final Terms) конкретного выпуска. Все формальности могут занять не более 3-4 недель.

Такие ценные бумаги будут иметь отдельный ISIN и могут получить свой собственный листинг на бирже или MTF-площадке.

При всем удобстве, проблемой таких выпусков является оформление всех активов и всех обязательств (относящихся к разным инвесторам и разным выпускам) на одно и то же лицо. При «мирном» развитии событий это не должно представлять проблему: существуют юридические гарантии того, что владельцы различных выпусков ценных бумаг могут претендовать только на доходность активов, привязанных к этому выпуску.

Однако, если по каким-то причинам ОАО-эмитент обанкротится, то все активы, независимо от того, к какому конкретному выпуску они привязаны, попадут в общий пул для распределения между кредиторами. Использование специального типа компании, где сегрегация кластеров гарантирована законом, способно убрать остроту этой проблемы только частично.

Также высоким риском является то, что ваш выпуск окажется проведенным через одну и ту же эмиссионную платформу с мошенническим выпуском (такие ситуации периодически происходят). Тогда ваш выпуск ценных бумаг получит все репутационные риски инвестиционного скандала, не будучи экономически никак с ним связанным.

Поэтому если хотите выпускать ценные бумаги быстро, без ограничений для розничных инвесторов, но без раздела рисков с неизвестными вам экономическими субъектами, лучше заведите себе собственную эмиссионную платформу-ОАО (готовы в этом помочь). На ее конструирование и согласование проспекта эмиссии с регулятором уйдет 5-6 месяцев.

Правильно выбирайте форму компании для выпуска

Для того, чтобы продавать в Европе ценные бумаги розничным (неквалифицированным) инвесторам, недостаточно соблюдения требований о проспекте эмиссии.

Существенным фактором в планировании таких проектов могут стать положения корпоративного права страны эмитента, содержащиеся, как правило, в законах о компаниях (Companies Law, Companies Act и пр.)

Дело в том, что во многих странах положения корпоративного права впрямую запрещают публичное предложение (public offer, offer to the public) ценных бумаг компаниями, не имеющими статус публичных (public limited company). Привычные всем ltd-компании не могут выпускать ценные бумаги путем публичного предложения.

«Публичное предложение» в каждой стране определяется по-своему, но в целом определения сводятся к закрепленному в Prospectus Regulation:

‘offer of securities to the public’ means a communication to persons in any form and by any means, presenting sufficient information on the terms of the offer and the securities to be offered, so as to enable an investor to decide to purchase or subscribe for those securities. This definition also applies to the placing of securities through financial intermediaries

(«публичное предложение ценных бумаг» означает сообщение лицам в любой форме и любым способом, содержащее достаточную информацию об условиях выпуска и предлагаемых ценных бумагах с тем, чтобы дать возможность инвестору принять решение приобрести или подписаться на эти ценные бумаги. Данное определение также применяется к размещению ценных бумаг через финансовых посредников. [перевод — наш])

На практике это означает, что любое предложение ценных бумаг, одновременно адресованное более, чем одному лицу (см. текст определения выше: оно говорит о «лицах») — в том числе через открытый вебсайт, путем электронной рассылки, и так далее, будет считаться публичным предложением.

Есть некоторый задел для маневра в термине «достаточная информация», но мы не рекомендуем злить европейских регуляторов — особенно в наиболее строгих странах вроде Германии и Франции — пытаясь через рекламу донести до людей информацию, которая не в полной мере «достаточна» для принятия решения, чтобы остальное сообщать частным порядком. Как минимум, размещение term sheet или issue terms на сайте, доступном без адресно выдаваемого пароля, считается публичным предложением.

Всё написанное выше означает, что если вы не планируете размещать ценные бумаги в Европе исключительно путем частных / адресных / непубличных предложений (в большинстве стран осталось понятие «частного размещения» — private placement, хотя оно и пропало с европейского уровня регулирования), то в качестве компании-эмитента вам однозначно нужно выбирать PLC, а не LTD.

Чем это грозит? — Значительными неудобствами и издержками.

Если LTD-компанию можно учредить за несколько дней с бюджетом в 2-3,000€ на юридические услуги, то создание PLC в разных странах обставлено значительно более обременительными требованиями.

Как пример, для создания публичной компании на Кипре нужно:

- подобрать для компании минимум 7 (!) соучредителей

- открыть счет для депонирования уставного капитала именно в кипрском банке (при нынешней одержимости банков вопросами комплаенса это означает, что на всех 7 учредителей нужно подготовить большой комплект KYC-документов, включая заверенные подтверждения домашнего адреса, происхождения средств и пр.)

- объявить уставный капитал не менее €25,630 и оплатить его

- на практике — показать на Кипре определенный уровень присутствия (substance), иначе кипрские банки откажутся открыть счет

- сформировать совет директоров из минимум двух человек

- подать в реестр компаний «заявление вместо проспекта» (statement in lieu of prospectus), если вы не собираетесь размещать акции компании на бирже или иначе предлагать их публично.

По ходу жизни компании в статусе PLC возникают следующие сложности:

- в некоторых случаях — раскрытие не только годовой, но и полугодовой отчетности

- привлечение особого аудитора, которому разрешен аудит публичных компаний

- любые сделки, не связанные с основной текущей деятельностью компании, должны одобряться или собранием акционеров, или советом директоров

- оценка имущества должна производиться оценщиком, который одобрен для работы с публичными компаниями

- и так далее, и так далее.

В других странах требования могут быть менее строгими (например, в Великобритании и Ирландии PLC способен учредить один акционер, местный банковский счет не требуется и т.д.), но зато предусматриваются другие особые требования — например, чтобы директорами компании были только резиденты ЕЕА, либо был внесен страховой депозит в 25,000€ в обеспечение возможных штрафов за нарушение закона о компаниях [Ирландия].

Учитывайте сложность продукта при предложении

Даже если вы выпустили ценные бумаги от публичной компании (PLC) и обошли тем или иным образом требование о согласовании проспекта выпуска с регулятором, нужно учесть, что покупка ценных бумаг в Европе через лицензированных финансовых посредников (брокеров, управляющих и пр.) для неквалифицированных инвесторов сопряжена с необходимостью для брокера / управляющего выполнить некоторые требования директивы MiFID2 и сопутствующего законодательства.

В частности, прежде, чем предложить ценную бумагу своему клиенту, регулируемый по MiFID советник (investment advisor) или портфельный управляющий (portfolio manager) должен оценить, насколько эта ценная бумага соответствует профилю клиента (провести т.н. suitability test).

Если финансовый посредник приобретает для клиента бумагу только как брокер по прямому поручению (execution only), то для клиентов — неквалифицированных инвесторов он все равно должен проанализировать «подходящесть» (appropriateness) бумаги — в случае, если она относится к «сложным продуктам» (complex products).

Список «несложных» продуктов включает акции и облигации с гарантией номинала, но не включает, например, структурированные продукты или большинство бумаг, конвертируемых в какой-либо базовый актив (подробнейшие правила утверждены ESMA — Европейским Агентством регулирования рынков ценных бумаг).

Можно ли продавать резидентам ЕС иностранные ценные бумаги?

Это один из самых популярных у нас вопросов.

Мир давно стал глобальным, а регулирование осталось локальным. Поэтому многие интересуются, нет ли возможности предлагать европейским резидентам бумаги, выпущенные за пределами ЕС.

По общему правилу, любые выпущенные за пределами ЕС ценные бумаги и финансовые инструменты могут предлагаться резидентам ЕС (и квалифицированным, и обычным) только после утверждения в стране ЕС их проспекта эмиссии, либо при условии попадания под одно из исключений из правила о проспектах.

Популярным способом обхода этого правила является применение концепции т.н. «обратного запроса» (reverse solicitation). Это когда продавец ценных бумаг показывает, что европейский инвестор не получил от него предложение купить бумагу (это нельзя без проспекта), а первоначально сам направил ему запрос о возможности ее приобрести.

Некоторые фирмы поставили технологию reverse solicitation на поток и для доказательства того, что «я не виновата, он сам пришел» предлагают клиентам просто поставить галочку в соответствующей интернет-форме. Европейские регуляторы с переменным успехом стараются бороться с этой схемой — см., например, письмо европейского регулятора ESMA от 21 января 2021 года.